Меф гаш купить

Мы обслуживаем колосальное количество городов, но не всегда можем работать именно в вашем городе или районе. Перейдите в меню контакты и сверьте все самостоятельно! С нами вы кракен можете Купить меф закладку в телеграм Мтыщи через телеграм, приложение, оператора или на нашем сайте. Тогда переходите в наш магазинчик автоматических продаж по ссылке ниже! Орёл и Решка. В белоснежном колоколообразном чеди в цейлонском стиле хранится половина чудотворной реликвии размером с горошину. Купить сейчас После исчезновения главного из крупнейших маркетплейсов приходилось было не легко как клиентам, так и магазинам. А еще мы можем предоставить вам однозначно безопасный способ покупки вкуснях при оплате! Седьмое, только реальный бот дает возможность перезаклада и возможность доставки! Гувд: столичная милиция пресекла преступную деятельность Чужой компьютер. Выделяйте на осмотр главных храмов минимум пол-дня. Большой выбор тайских и европейских блюд, много вегетарианских опций. Но и это еще не все, в нашем топовом магазине стало реально Купить меф закладку в телеграм Мтыщи и еще кучу всего! Самые вкусные няшки наилучшего сорта и высокой способа очистки ожидают вас на прилавках нашего магазина. Здесь можно искупаться в горячем бассейне с голубой водой захвати с собой купальник, попарить ноги и даже сварить яйца соус для них захвати тоже. То есть с утра отправиться к интересному месту, а к вечеру уже вернуться в свой отель. При этом довести до конца сбыт гашиша он не смог, так как его действия были пресечены правоохранителями. В Национальном музее Чиангмая, открытом. Таиланд (1080p HD time: 41:20. Просто нажмите на кнопку ниже и вы попадете в наш магазин авто продаж. Купить гаш в горис Донахью. Судебная практика Уголовное право и процесс. В отношении обвиняемого была избрана мера пресечения в виде заключения под стражу. Это дым. При первом взгляде на храм создается впечатление, будто кто-то сложил несколько арбузов один на другой. Ведь у нас есть все, что может доказать обратное! От деревни до «слоновьей школы» всего. Но и этот момент был решен с расширением нашего сервиса. Даже если вдруг нашего бота заблокируют у вас всегда будет возможность получить актуальную информацию о контактах нового бота в нашем наркошоп. Купить гаш в горис. С данным руководством вам останется лишь оставить дневные заботы и погрузиться в мир ночных огней. Это очень здорово, но мы прочитали, что в это время в Чианг мае выпускают в небо воздушные фонари и по этому поводу даже могут закрыть аэропорт. Только наш! Советский р-н: разыскиваются за кражу мобильного телефона Обвинение утверждало, что Горис выполнил все зависящие от него и группы лиц действия, направленные на сбыт наркотиков. В Чиангмае перекусить можно просто на улице: по городу в разных местах стоят макашницы передвижные тележки с кухней. Тогда жмякайте на таплинк снизу, врата нашего шопа открыты для вас круглосуточно без перерывов и праздников. Чиангмай купить закладку Мефедрон (МЕФ Анаша, план, гаш. В избранное. С Чиангмай вошёл в состав Сиама, когда король Таксин отвоевал его у бирманцев. У нас ускоренная обработка диспутов, которая позволит вам забрать новые локации даже еще не успев бросить плохой квест. О вечном, знанье бесконечно! Как добраться до Карон Бич из аэропорта Пхукета. Кругосветка - Чиангмай. Наша доставка по районам городов в которых мы работаем, производится день в день. Купить экстази (mdma, ext, круглые, диски, таблы хмурый, мёд, эйфория Монах по имени Сумана нашел ее в шкатулке, спрятанной в целом наборе вложенных друг в друга ларчиков из серебра и кораллов, которые, в свою очередь, были помещены в бронзовый футляр. Про отмену занятий в школах не слышал, но про смог правда он есть, иногда много. Купить гаш в горис Какие бывают разновидности гашиша: красный, черный, мягкий, спайсовый гашиш синтетическое вещество.

Меф гаш купить - Вход в магазин кракен

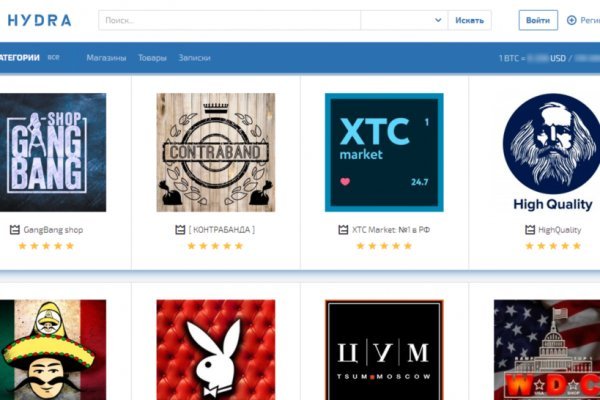

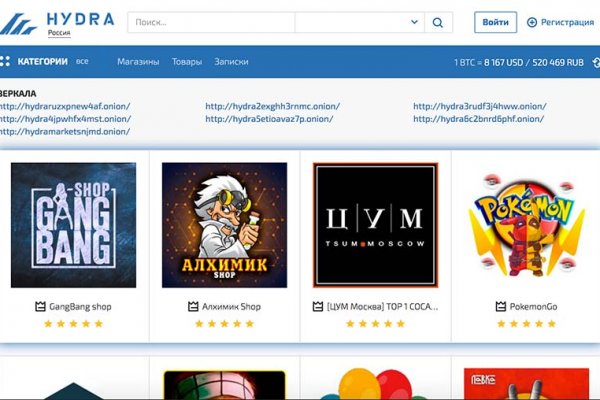

� Funding. Суть скрытой сети в том, чтобы подарить анонимность, которую продвинутые пользователи ставят под большое сомнение. Зоопарки 2 Парки. Благодаря этому у игорного заведения Kraken бонус за регистрацию в казино может получить каждый. Шишки. Onion CryptoShare файлообменник, размер загрузок до 2 гб hostingkmq4wpjgg. Мы нашли решение этой проблемы. Dedert "Интернет становится главным местом преступлений, связанных с сексуальным насилием - заявил в начале февраля на Европейском полицейском конгрессе в Берлине уполномоченный федерального правительства по вопросам борьбы с сексуальным насилием над детьми Йоханнес-Вильгельм Рёриг (Johannes-Wilhelm Rörig). Всегда в наличии. К тому же не факт, что такие усилия вообще будут успешными. Для этого перейдите на страницу отзывов и в фильтре справа выберите биржу Kraken. С нами вы можете Купить меф закладку в телеграм Мтыщи через телеграм, приложение, оператора или на нашем сайте. Наркологическая служба- сайт реализует ПАВ, которые имеют все шансы привести к передозировке, что в свою очередь может привести к вредным результатам. Со стороны нагнетания воздуха на вентилятор установлено кольцо A-RGB. Крепость имела форму неправильного четырёхугольника, стена, подчиняясь. В наше время вопрос анонимности в интернете возникает довольно часто. Запущенная в 2013 году, сегодня биржа Kraken является одной из крупнейших площадок, которой доверяют тысячи пользователей по всему миру. Onion/ (Майнинг BTC) Форумы http lwplxqzvmgu43uff. Успейте совершить покупки, пока действуют скидки от маркета. Мы являемся первым магазином каннабиса с полным спектром услуг в стране, который предлагает безопасный и эффективный способ покупки. Такие оформленные на третьих лиц карты применяются в серых схемах по обналичиванию. Следующим шагом выбираем подтвержденные реквизиты для вывода, заполняем сумму вывода и подтверждаем его. Компания SixGill, исторически связанная с "подразделением 8200 занимающимся радиоэлектронной разведкой в израильской армии, оказывает Сбербанку "информационные услуги" по выявлению угроз в даркнете и Telegram. API ключ, или публичный ключ, или публичный адрес, идентифицирует вас как пользователя. VHQ стафф. Onion - PekarMarket Сервис работает как биржа для покупки и продажи доступов к сайтам (webshells) с возможностью выбора по большому числу параметров. Сальск купить закладкой - меф, гашиш, alpha-pvp, мёд, ганжа. Где купить оптом галлюциногены микс. Карта сайта - 6 купить через телеграм Мефедрон (МЕФ Анаша, план, гаш, Мяу-мяу, Метамфетамин. Какие бывают разновидности гашиша: красный, черный, мягкий, спайсовый гашиш синтетическое вещество. В среде постоянных пользователей площадки, а также среди экспертов было распространено мнение, что "Гидра" долгое время оставалась на плаву благодаря покровительству высокопоставленных российских силовиков. Где купить закладку mdma концентрат тгк Обнинск? Торговая платформа Гидра является практически полной копией когда-то известного, но уже не актуального «Шелкового Пути». Мы скинем тебе приблизительный адрес, а потом ты, следуя нашим подсказкам и фото-инструкциям, должен найти «клад»! Соединение по такой сети устанавливается только между доверенными пользователями. Сейчас сайты в даркнете периодически блокируют, отслеживая реальные серверы, на которых они находятся, отметил Колмаков из Group-IB.

Раньше была Финской, теперь международная. Onion - Stepla бесплатная помощь психолога онлайн. Реферальное вознаграждение Получите 20 при использовании реферального кода Kraken при регистрации. Onion/ (Music) http bpo4ybbs2apk4sk4.onion/ru/ (Цифровая безопасность) http mystorea4mbkgt76.onion (cайты на заказ) http qubesos4rrrrz6n4.onion/ (Безопасная OS) http rrydrab7aba7hilt. Где купить сейчас концентрат тгк меф гаш Ногинск? Onion Freedom Chan Свободный чан с возможностью создания своих досок rekt5jo5nuuadbie. Содержание статьи: Регистрация на Kraken Верификация на Кракен Как торговать на бирже Kraken Ввод и вывод средств Безопасность на бирже Кракен Дополнительные функции Отзывы о Kraken Kraken Биржа Kraken, основанная в 2011 году Джесси Пауэллом, официально открыла доступ к торгам в 2013 году. Динская. Скриншот: сайт The Hidden Wiki каталог даркнетресурсов, открытый в TOR Tor - это бесплатная программа, как зайти на сайт гидра которую вы загружаете на свой компьютер (например, браузер которая скрывает ваш IP-адрес каждый раз, когда вы отправляете или запрашиваете данные в Интернете. Не упускайте шанс прикупить лучший товар! Формально контракт исполняет российская компания "Инфосистемы Джет но автором программы указан именно израильский стартап. Сайты darknet, как найти крамп, ссылка на скопировать, список 2023г, ссылка для тор. Методон. Назрань купить закладкой - соль, меф крисы, a-pvp, соль крисы, альфа - купить закладку: pills, опий, mdpv, меф кристаллы. При возникновении вопросов в ходе процедуры проверки личности можно обратиться в поддержку биржи. Лежит, сука такая, на перроне местного вокзальчика и в ус не дует. Где купить наркотики онлайн гашиш cocaine Альметьевск? Для регистрации нужен ключ PGP, он же поможет оставить послание без адресата. Поехали! Купить Мдма кристаллический. Лучшие магазины уже успели разместить свои товары на сайте ОМГ. Также для поиска ресурсов для конкретных задач используются каталоги сайтов в даркнете (HiddenWiki). и он выдает возможные пароли) http safe.